作者:毛小柒

來源:濤動宏觀(ID:jinrongjianghu123123)

一、《商業銀行監管評級內部指引》正式升級為《商業銀行監管評級辦法》

(一)經過長達一年的修訂,2021年9月22日銀保監會正式發布《商業銀行監管評級辦法》(銀保監發〔2021〕39號,以下稱《辦法》),將之前的《內部指引》升級為《辦法》,表明政策層面對商業銀行監管評級的重視。

(二)就商業銀行監管評級而言,先前的政策依據主要為2005年12月30日原銀監會發布的《商業銀行監管評級內部指引(試行)》(銀監發(2005)88)以及2014年原銀監會發布的《商業銀行監管評級內部指引》(銀監發〔2014〕32號),而此次39號文實際上是對32號文的修改完善和進一步升級。

(三)銀監會還曾于2004年先后發布了《股份制商業銀行風險評價體系(暫行)》、《外資銀行風險評價手冊》和《農村合作金融機構風險評價和預警指標體系(試行)》以及《商業銀行風險監管核心指標(試行)》等系列評級類政策文件,并分別于2007年發布了《農村信用社監管評級內部指引(試行)》(銀監發〔2007〕14號)、2008年發布了《農村合作金融機構2008-2010年主要風險指標及監管評級達標升級規劃》以及2012年發布了《村鎮銀行監管評級內部指引》(銀監發〔2012〕1號)。

因此,39號文發布后,意味著商業銀行監管評級領域的大一統文件正式明確,之前的相關文件均將廢止。

二、《監管評級辦法》有哪些要點?以及與《監管評級內部指引》有什么不同?

(一)大一統文件:基本適用銀保監會管轄的所有銀行業金融機構

相較于之前的諸多分類評級文件,《商業銀行監管評級辦法》的適用范圍更廣,基本囊括了銀保監會管轄的所有銀行業金融機構,可以說具有普適性。

1、適用于開業滿一個會計年度以上的商業銀行、農合行、農信社以及村鎮銀行。其中,商業銀行具體指境內設立的中資商業銀行、外商獨資銀行以及中外合資銀行,但不包括開發性銀行(國開行)和政策性銀行(口行和農發行)。

2、經銀保監會批準的其他銀行業金融機構也適用該《辦法》,并參照《辦法》進行修訂,具體包括信托、保險、金融資產管理公司、金融資產投資公司、理財公司、消費金融公司、汽車金融公司、金融租賃公司等。

(二)整體延續了國際通脹的“CAMELS+”評級體系,但有不少新變化

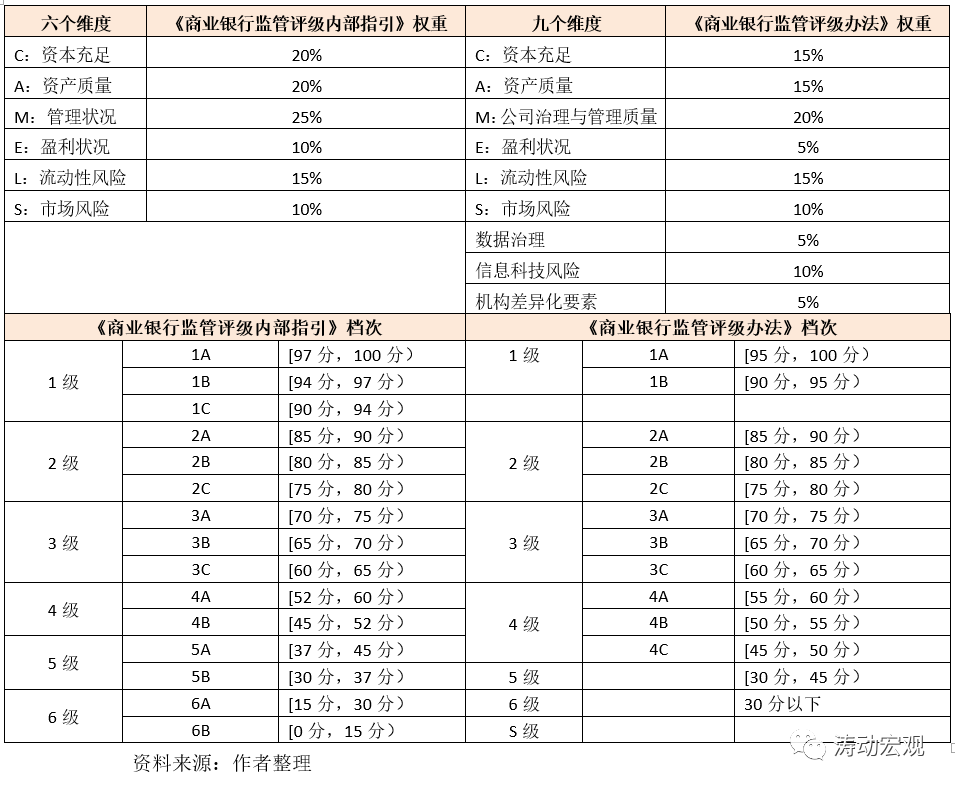

商業銀行監管評級充分借鑒了國際通用的“CAMELS+” 評級體系(即Capital adequacy、Asset quality、Management quality、Earnings、Liquidity、Sensitivity to market risk等六個英文單詞的首字母拼組),不過新發布的《辦法》有一些變化。

1、傳統的“CAMELS+”銀行評級體系一般包括7項要素,分別為資本充足(C)、資產質量(A)、管理質量(M)、盈利狀況(E)、流動性風險(L)、市場風險(S)和信息科技風險(I)。《辦法》在借鑒“CAMELS+”體系的基礎上,新增了數據治理維度和機構差異化要素維度。

其中,“數據治理”要素是指把數據真實性、準確性、完整性作為評判銀行風險管理狀況的基礎性因素,“機構差異化要素”是指根據不同類型銀行機構的風險特征來實施差異化監管。

2、將“管理狀況”維度調整為“公司治理與管理質量”維度,進一步突出公司治理的作用,以加大對銀行機構公司治理狀況的監管關注,引導銀行將改進公司治理作為防范化解風險的治本之策。

3、將各維度的分值權重進行了相應的調整,如資本充足、資產質量、公司治理與管理質量以及盈利狀況等四個維度的權重分別下調了5個百分點,通過新增的三個維度來彌補,而流動性風險與市場風險維度的權重則保持不變。

4、監管評級要素由定量和定性兩類評級指標組成。不過《商業銀行監管評級辦法》并沒有披露九個維度的具體評判要素構成,但這里可以參照《商業銀行監管評級內部指引》的規定。

(三)監管評級結果新增S級,并在具體檔次上有明顯差異

《辦法》與《內部指引》均將評級分為六個級別,級別越高風險越大,監管關注度也會越高。不過相較而言,具體檔次的劃分上亦有明顯差異。

1、由原來的15個檔次調整為13個檔次。其中,1級由原來的三檔調減至兩檔,2級和3級繼續保持原來的三檔,4級由原來的兩檔調增至三檔,5級和6級則分別由原來的兩檔調減至一檔。

2、新增了S檔(適用正處于重組、被接管、實施市場退出等情況的銀行)。

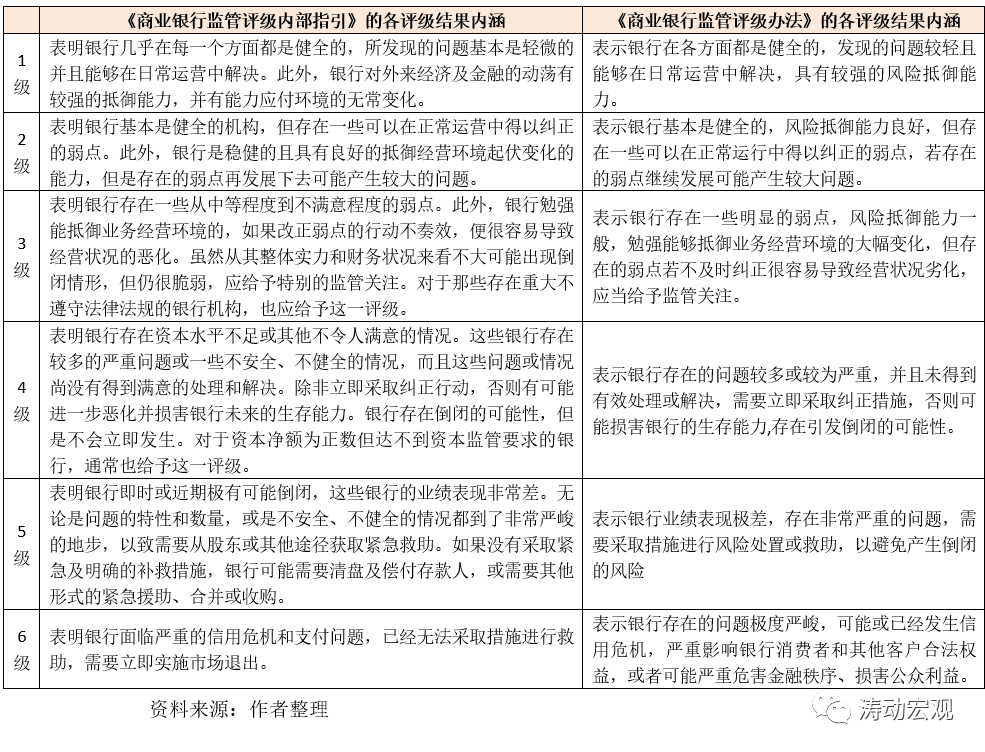

(四)基本內涵:1-2級為正常、3-4級存在風險、5-6級為高風險機構

監管評級結果衡量著商業銀行的經營狀況、風險管理能力和風險程度,評級越高,表明風險越高,需要越高程度的監管關注。其中,評級為3級(含)以上的銀行業金融機構表明存在風險。

1、只有評級結果為1級的銀行,才可以豁免相應的監管。

2、整體上看,評級為1-2級的銀行整體上算是比較好的。

3、評級為5級和6級的銀行均為高風險機構。

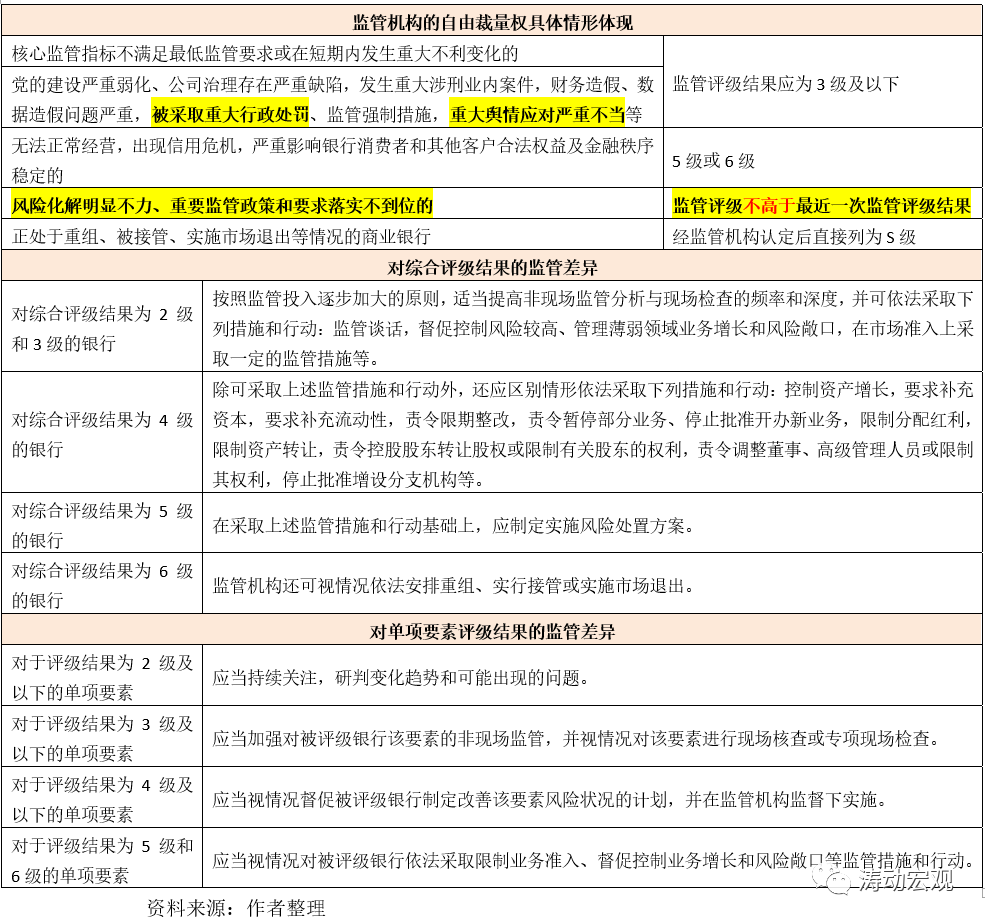

(五)監管機構有權對評級結果進行相應調整

在確定初步級別和檔次的基礎上,監管機構有權進行相應調整,即監管機構在五種情形下有一定的自由裁量權(具體如下表)。這里面值得關注的是,對于風險化解明顯不力、重要監管政策和要求落實不到位的機構,監管評級應高于最近一次監管評級結果。

(六)監管差異:評級檔次越高、風險越高,監管力度也越大

監管機構可根據評級結果的差異,采取不同的監管舉措,一般根據評級檔次的高低,按照監管投入逐步加大的原則,適當提高監管力度。目前來看,只有評級結果為1級的銀行,才可以豁免相應監管。

1、對于評級結果為2-3級的銀行,具體舉措包括監管談話,督促控制風險較高、管理薄弱領域業務增長和風險敞口,在市場準入上采取一定的監管措施等。

2、對于評級結果為4級的銀行,具體監管舉措包括控制資產增長,要求補充資本,要求補充流動性,責令限期整改,責令暫停部分業務、停止批準開辦新業務,限制分配紅利,限制資產轉讓,責令控股股東轉讓股權或限制有關股東的權利,責令調整董事、高級管理人員或限制其權利,停止批準增設分支機構等。

(七)其它要點:監管評級結果僅供監管機構內部使用,無故不對外提供

1、監管評級周期為1年(從上年的1月1日至12月31日),年度評級工作原則上應于每年3月底前完成。

2、銀保監會及其派出機構應將商業銀行的監管評級最終結果以及存在的主要風險和問題,通過會談、審慎監管會議、監管意見書、監管通報等方式通報給商業銀行,并提出監管意見和整改要求。

3、監管評級結果原則上僅供監管機構內部使用。必要時,監管機構可以采取適當方式與有關政府部門共享商業銀行監管評級結果、根據對等原則向境外監管當局提供商業銀行監管評級結果,并要求其不得向第三方提供或公開。

4、商業銀行應對監管評級結果嚴格保密,不得將監管評級結果向無關人員提供,不得出于廣告、宣傳、營銷等商業目的或其他考慮對外披露,確有必要向其他監管部門、政府部門等特定對象提供監管評級結果的,應報經銀保監會及其派出機構同意后提供。

三、除銀保監會的監管評級外,還應關注另外兩類評級體系

除銀保監會的監管評級外,還應關注另外兩類評級體系,一是央行主導的金融機構評級(詳見于每年發布的《中國金融穩定報告》),二是銀行業協會主導的陀螺評級體系。相較而言,央行金融機構評級體系更為值得關注。

(一)始于2017年的央行金融機構評級:適用于所有銀行業金融機構

央行自2017年開始對所有金融機構進行評級,2018年開始按季度進行評級、每年度至少開展一次現場評級,并根據評級結果區分各類金融機構的風險隱患程度。這里重點分析《中國金融穩定報告2021》中披露的央行金融機構評級結果。

具體來看,評級結果分為11級,分別為1-10級和D級,級別越高表示機構的風險越大。其中,評級結果1-5級為“綠區”、評級結構6-7級為“黃區”、評級結果8-D級為“紅區”。“綠區”和“黃區”機構可視為在安全邊界內。

其中,在評級結果為8級(含)以上的金融機構,為高風險機構,在金融政策支持、業務準入、再貸款授信等方面采取更為嚴格的約束措施。

1、高風險機構:城商行13家,農村機構271家,四省市無高風險機構

(1)大型銀行、外資銀行、民營銀行的評級結果較好,無高風險機構。

(2)130家參評的城商行中,10%(即13家)為高風險機構。

(3)目前122家村鎮銀行為高風險機構,271家農村金融機構(含農商行、農合行和農信社)為高風險金融機構。

(4)從區域分布來看,浙江、福建、江西、上海等地區轄內無高風險機構,遼寧、甘肅、內蒙古、河南、山西、吉林、黑龍江等地區高風險機構數量較多。

2、推動地方政府和監管部門合力處置高風險金融機構

(1)央行會定期向地方政府發送風險提示函,同時向相關監管部門通報高風險機構情況,推動地方政府和監管部門分類施策、精準拆彈。

(2)央行向評級對象“一對一”通報評級結果、主要的風險和問題,約談高管、下發風險提示函和評級意見書、提出整改建議,并對癥提出諸如補充資本、壓降不良資產、控制資產增長、降低杠桿率、限制重大授信和交易、限制股東分紅、更換經營管理層、完善公司治理和內部控制等要求。

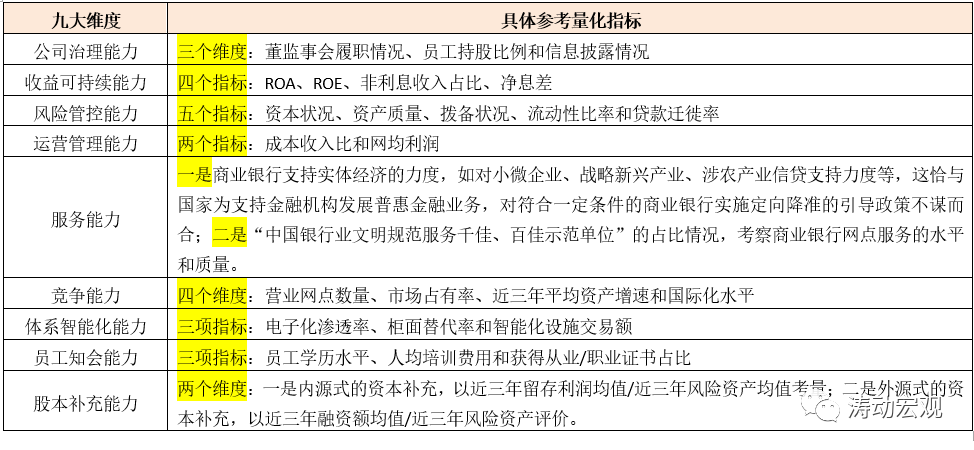

(二)始于2015年的陀螺評價體系:僅適用于商業銀行

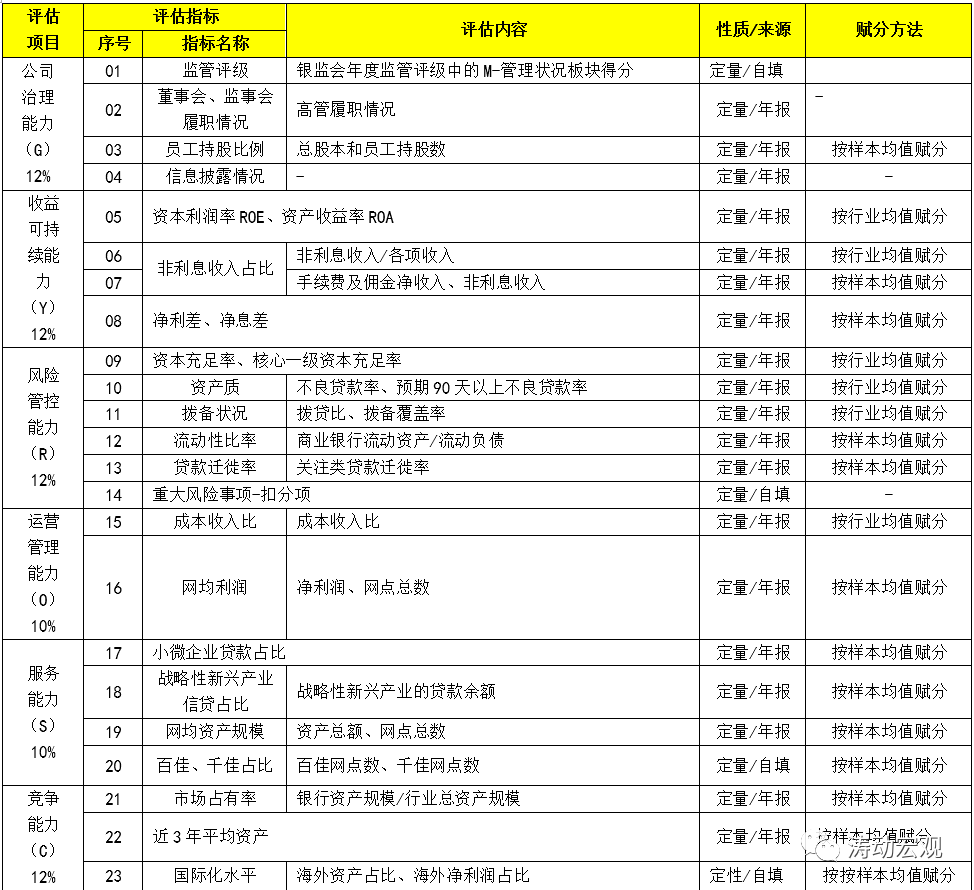

中國銀行業協會2013年成立課題組進行研究,并于2015年正式推出“陀螺”(GYROSCOPE)評價體系,從公司治理能力(Governance)、收益可持續能力(Yieldsustainability)、風險管控能力(Riskcontrol)、運營管理能力(Operationalmanagement)、服務能力(Service quality)、競爭能力(Competitiveness)、體系智能化能力(Organizationalintellectualization)、員工知會能力(Personnelcompetence)、股本補充能力(Equityfunding)等九個維度32項指標入手,同時在評價時將銀行分為全國性銀行、資產規模超過1500億元的地方性銀行和資產規模在1500億元以下的地方性銀行。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“任博宏觀倫道”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 一文讀懂《商業銀行監管評級辦法》

任博宏觀倫道

任博宏觀倫道