作者:王兆宇

來源:阿爾法工場研究院(ID:alpworks)

深陷違約風波之中的世茂集團,面臨壓頂的債務,只能選擇自我救贖。

2021年11月初,世茂集團(00813.HK)與陸家嘴信托產品違約的市場傳聞,導致了當日世茂集團的股債雙殺。

一時間,關于世茂集團的財務狀況疑云四起。

這家2021年上半年還被標普和惠譽兩家國際評級機構評為投資級的地產公司,一向是投資人眼中穩健經營的民營房企之一。如今“濃眉大眼”的世茂也加入了疑似違約房企的陣營,一時間讓地產投資者人心惶惶。

01 信托違約傳聞終坐實

事件的開端,源于一則市場傳聞。

2021年11月5日,網上一則傳言稱“世茂集團與陸家嘴信托談延期”的消息不脛而走。而僅僅一天之前,另一家知名房企佳兆業剛剛發生了理財產品兌付逾期的問題。

一時間,風聲鶴唳,信托延期的傳聞讓世茂集團的投資人發生了恐慌。

當日,世茂集團股價大幅收跌超13%,15世茂02、19世茂G2、20世茂G1等多只世茂系債券價格大幅跌超20%。

2021年11月5日當日下午,世茂迅速召開了投資人電話會議。相關負責人稱網傳消息不實,表示世茂與陸家嘴信托有30億元的合作融資產品,在2021年不存在到期情況,也不存在逾期或延期償付事項,雙方合作正常。

陸家嘴信托也于當日發布公告,稱雙方合作項目運行正常,不存在逾期或需要延期償付的情況。

在世茂信托傳聞當日,世茂集團主席許茂榮還增持了1.16億股世茂集團股份,耗資約16.14億港元。與此同時世茂集團于當日在公開市場回購150萬美元票據,仿佛是在對外展示其良好的資金狀況。

然而,一波未平,一波又起。

2022年1月6日盤后,中誠信托在其官網發布一則臨時公告,稱“2020年中誠信托誠頤11號集合資金信托計劃”發生實質性違約。

2020年中誠信托誠頤11號集合資金信托計劃于2020年9月25日正式成立。截至公告日,信托計劃存續規模6.45億元,預計剩余信托期限不超過3個月。

中誠信托稱,鑒于本信托計劃的交易對手方未能在合同約定的時點及時足額地履行差額補足義務,已出現實質性違約。

該信托計劃的交易對手,上海騫奕建材有限公司,則是上海世茂建設的參股公司。世茂建設為該融資提供連帶責任擔保。

作為擔保方的世茂建設在第二日發布公告,稱該信托計劃需償還資金為6.45億元,而作為主要還款來源的項目仍在銷售并持續歸集資金以備還款。

該公告的發布,相當于坐實了世茂集團的信托產品未按時還款的事實。為了安撫投資者情緒,世茂建設還在公告中表示公司尚未有公開債務違約,該信托融資相關事項不會觸發公開市場債務的加速清償。

信托融資作為房企的一項非標融資,在融資政策趨緊的環境下受到房企的青睞。利用非并表的參股公司進行信托計劃融資,將負債“藏”到母公司表外,可以讓房企的負債率降低,滿足當前的監管要求。

然而,過多的表外融資也給了投資者更多的潛在風險。

世茂集團從2021年11月5日至今,股票價格遭遇腰斬,而債券評級也被接連下調,從投資級連續調降至垃圾級。

正是投資者用腳投票,由于表外融資的不透明,讓投資者對世茂這家老牌房企的看似健康的財務狀況產生了憂慮。

行業大環境處在寒冬之中,世茂集團想要自證清白,只能自救。

02 行業遇冷,優等生世茂受到波及

2020年開始,降杠桿成為了地產行業的政策基調。三條紅線的實施,約束了地產企業的負債式擴張。

2021年,政策更加趨緊,各種限價、限售、限購政策更是層層加碼。據中原地產研究中心統計,截止2021年底,年內累計房地產調控次數已經高達586次。

收緊的融資政策限制了地產公司的再融資,而按揭貸款額度的收緊一定程度上又使銷售遇冷,去化回款變得緩慢,地產企業過去幾年的高周轉模式頓時失速。

在地產行業整體遇冷的環境之下,高杠桿的房企面臨的嚴峻的短期償債壓力。2021年下半年開始,中國恒大、陽光城、藍光發展、花樣年、新力控股、當代置業等多家大型知名房企出現了債務逾期、違約的情況。

與前述已“暴雷”房企不同,世茂這家總部位于上海的老牌民營房企,一直給人以穩健的形象。如今陷入債務違約的風波之中,又是為何呢?

世茂集團,曾被認為是房企中的優等生。

世茂集團創始于1989年,經過三十多年的發展,現已成為國內大型綜合房地產開發集團。世茂集團旗下擁有三家上市公司:世茂集團、世茂股份以及世茂服務。

2015-2020年,世茂集團簽約銷售額從670億元大幅增長至3003億元,在遭遇疫情,經濟停擺的2020年,世茂集團銷售仍然逆勢前行,全年銷售增長超15%。2019年與2020年,世茂連續兩年躋身中國房企銷售額前十。

2020年8月,為了防范房地產行業融資擴張帶來的金融風險,住房城鄉建設部、人民銀行實行了“三道紅線”融資新規,規定將根據負債指標對房地產行業負債規模限制,達到降杠桿的目標。

在如此嚴格的政策約束下,世茂成為了第一批“綠檔”房企。

2020年年報發布時,世茂集團不僅營收、利潤、簽約銷售額均實現增長,備受投資者關注的三條紅線世茂也是一條未踩,成為綠檔房企。

2021年4月,標普評級將世茂集團從BB+提升至BBB—,繼惠譽BBB-評級后,第二家國際評級機構給與世茂投資級評級。

標普將世茂調級為“投資級”,這意味著,世茂集團繼龍湖、碧桂園之后,第三家獲得投資級信用評級的民營地產開發企業。

根據世茂集團披露的2021年半年報,世茂的多項財務指標在地產行業內都屬優秀。

2021年上半年世茂維持了“綠檔”企業,并且凈負債率連續十年維持在60%以下。

同期世茂集團成功發行了3.45%利率的10年期美元優先票據,融資成本與財務數據更為穩健的央企地產龍頭中國海外發展處在同一水平。同期,世茂的綜合融資成本為5.6%,也屬于業內較低水平。

融資利率的高低一定程度上反映了企業的財務信用水平與財務健康狀況。

然而,世茂的財務情況真的像財務報表反映的那么健康嗎?

上海世茂建設(世茂集團地產開發主體)在2021年12月30日回復上交所問詢函的公告中,體現出了世茂集團現金的緊張。

公告稱截至2021年11月末,世茂集團賬面現金余額約690億元,其中項目預售資金約529億受到監管限制。也就是說,世茂集團可動用的現金只有不足200億。

而另一方面,根據世茂中報顯示,截至2021年6月底,世茂短期負債卻高達444億元。面對如此之大的資金缺口,世茂顯然到了生死攸關的時刻。

03 世茂的生死時速 保證公開市場債務不違約,是世茂堅守的底線。

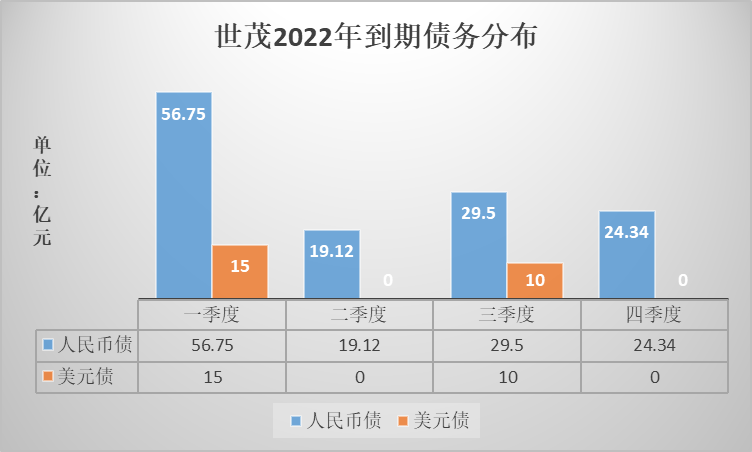

來源:根據路透社數據整理

根據公開資料顯示,世茂2022年到期的公開市場債務合計約為130億人民幣與25億美元。其中一季度則是全年之中到期債務的高峰。

據路透社統計,世茂集團2022年1月將有約47.3億元人民幣債券和ABS(資產抵押債券)以及5億美元的境外債面臨到期或回售。

然而,面對壓頂的到期債務,世茂沒有選擇躺平,而是選擇盡全力籌集資金償還債務。

根據世茂建設此前問詢函回復公告,至2021年11月末,世茂集團應收賬款余額約590億元,公司正在積極進行回款工作。截至2021年12月29日,世茂集團當月實現回款150億元。

除此之外,世茂也在加速資產處置,回流現金降低負債。2021年12月,世茂完成處置了34.21億元的內地資產(收取現金23.49億元),同期處置了香港九龍項目資產,收取現金20.86億港元。

拿到現金后的世茂,馬上進入了還債模式。

2022年1月5日,世茂建設提前歸還了2022年1月14日到期的一筆供應鏈ABS“璀璨16A”的本息。該產品發行規模為11.6億元。

1月14日,世茂股份公告稱已將公司債券19世茂G1的本金及利息足額劃撥至指定賬戶用于兌付,該債券剩余規模約19億元。

1月17日,據媒體報道,世茂將于1月26日、28日到期的兩筆供應鏈ABS“平裕5優”及“鑫荃1優”,持有人通過了展期兌付方案。兩筆ABS合計金額11.65億元。

根據展期方案,這兩筆ABS將展期一年分四期兌付,兌付比例分別為本金的30%、20%、20%及30%。

以此計算,世茂集團一月剩余到期的債務余額僅有約8.5億人民幣及5億美元的境外債。

世茂集團在全力保證一月份的債務到期高峰不發生違約。一月的償債高峰之后,2022年一季度世茂的公開市場面臨到期或回收的債務還有2月份10億美元債與3月份的9.5億人民幣債券。

世茂在生死時速時刻似乎仍有騰挪資金的空間用來保證其不觸發公開市場債務違約。

世茂股份于2022年1月7日、14日、15日接連發布公告,公司實控人累計連續質押約8.08億股股份用于公司經營。以2022年1月17日世茂股份收盤價格計算,此次質押的股份價值合計約28億元。

根據2021年中報,世茂還有價值665億的投資性物業。其中不乏核心城市的酒店與商業地產。

1月11日,世茂集團發布公告稱公司正在與若干買家討論出售公司持有的若干物業,在合適條件下出售以降低負債。

如此力度的籌集資金,世茂似乎看到了一線生機。守住不違約的底線,也許能讓世茂看到活下去的希望。

截止2022年1月17日,世茂集團在公開市場仍未有實質性債務違約。依靠短期還債“續命”,世茂的故事離句號還早。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“阿爾法工場”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 世茂集團:債務壓頂下的自我救贖

阿爾法工場

阿爾法工場