作者:金融二叉樹

俗話說的好“你不理財,財不理你”,在一個全民理財的時代,選擇一個好的產品尤為重要,尤其是打破剛兌的大背景下,哪些產品是真的靠譜,哪些產品是包裝的靠譜,需要仔細甄別,公募基金、銀行理財、私募基金產品要素、法律文件也要仔細閱讀后再進行購買。小編這里絕對不是打廣告,只是作為一個差點被動態“清零”的“韭零后”,跟大家分享一下在理財路上被“坑”的那些事兒。

不知道大家選金融產品先看啥,小編是先看收益情況,下面從產品的業績展示開始聊起:

目前比較常見的業績展示有兩種,歷史業績和業績比較基準(或者業績報酬計提基準)

01業績展示大有文章

歷史業績也分兩種展示情況,一種與業績比較基準類似,例如:平均7日年化,這類展示一般用于現金管理類產品,因為現金管理類產品一般不設業績比較基準。另一種情況,例如近3月年化,成立以來年化等,就是輔助于業績比較基準或業績報酬計提基準展示過往業績情況。

我們再來看一下業績比較基準和業績報酬計提基準有啥區別。首先這兩個都是管理人業績報酬計提的基礎,業績比較基準類型比較多,可以是一個簡單的計算公式,例如:業績比較基準=創業板指數收益率×80%+中債指數收益率×20%;或者一個區間例如3.05%-3.55%,或是一個具體的數值例如5%。而業績報酬計提基準通常為一個具體的數值,例如5%。

業績展示介紹完了,我們來看看業績展示有哪些“坑”?

現金管理類產品的業績展示,例如:平均7日年化,沒什么好說的,問題不大,平均在2%到3%左右,對于其他的產品例如銀行理財、券商資管計劃、私募基金,就要擦亮眼睛了。這里面可大有文章,有的產品明明展示的歷史業績很高,可自己的產品確實虧的,因為首先管理人展示出來的業績肯定是這個產品閃光的部分,再一個就是這畢竟是歷史業績,僅代表過去產品的收益情況而不代表未來。比如下面這個產品:

差別是不是挺大的,再看看小編持有1年的收益

看的自己都要笑了,一個銀行理財的產品這個收益是鬧呢么?總之買銀行理財也要擦亮眼睛,都是凈值化的了,不要盲目相信它的業績展示了。

還有比如:這兩年大火的轉債產品,平均每年年化都有10幾到20幾,但是年初到現在整個市場也在不斷下跌,這個時候呢,產品不展示今年以來收益率,因為大概率的是負的,而且虧的還不少,它展示成立以來收益率或者近1年收益率,這樣產品收益看上去就很漂亮。所以買產品之前看看它的歷史凈值,至少要看一年以上,還要關注市場極端情況的最大回撤,以及修復回撤的時間。

02 贖回到賬時間大有文章

各種理財產品里面,我們要求到賬時效最高的就是現金管理類產品,最常見的就是某銀行的各種寶,這種現金管理的產品比較雷同,可以快速申贖,要注意的就是份額確認時間,買貨基的小伙伴都知道,沒有特殊情況是不周五購買的,白白浪費了兩天的時間。另一個就是到賬時間,我們購買現金管理的產品就是為了快速到賬,大部分產品都是在一定限額內,比如說1萬以內秒到賬,這種情況下對于要用“一大筆”錢的小伙伴來說要注意普通贖回的到賬時間。

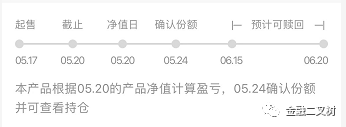

除此之外還有一種情況,那就是因為開放期導致到賬時間的延長,小編以下面的理財產品為例:

預計可贖回日是6月15日到20日,假如你在6月15日發起贖回,那么到賬時間要到25號!整整10天!因為20號開放期結束后才開始進行份額確認。小編再多叨叨兩句,這個是一個月開的產品,首先在認購的時候資金就會占4天,贖回又要占10天,真要是當做流動性高的產品來投,怕不是個瓜。當然這個產品的月開就仿佛是個玩笑,小編下面會詳細說說。

03流動性的套路

小編相信沒有人不喜歡收益還不錯、流動性還高的產品,但是在選擇流動性高的產品時還要警惕是不是“假的”流動性。主要有兩種情況一個是鎖定期一個是贖回費。

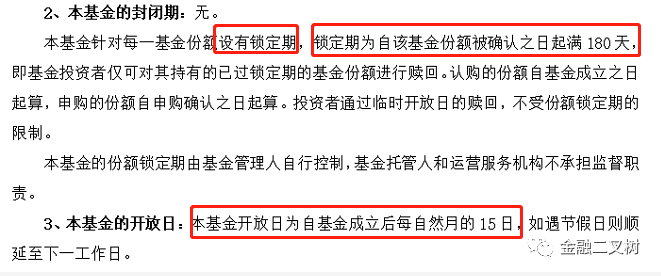

我們先來看看鎖定期,小編截取了XX產品關于鎖定期的規定,如下:

可以看出產品是按月開放,但是呢又有6個月鎖定期,所以每筆申購款的真實持有期是6個月。

再來看一個產品:

鎖定期是180天,開放頻率是每月開放,對于鎖定期是天數的還有一個“坑”要注意,180天,理論上是6個月,但是你到了第6個月開放日的時候可能天數差那么2-3天,那你就要再多等1個月。小編走最遠的路就是你的套路。

另一種就是贖回費,還以之前小編提到的那個理財產品為例:

贖回費不滿1年要1%,產品的收益也能看出來,不持有1年還是虧的。通常對于固定收益類型產品,有贖回費,就是告訴你要長期持有,因為本身收益就沒有權益產品那么高,再支付了贖回費,更不合適了,所以不想損失贖回費就只能被動持有一年了。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“金融二叉樹”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 金融產品的“坑”你踩過幾個?

金融二叉樹

金融二叉樹